주가 하락과 실적 악화에도 불구하고 사상최대 배당금을 지급하는 기업들이 늘면서, 올해 정기주총이 배당 이슈로 달아오르고 있다. 국민연금의 스튜어드십코드(자율지침) 강화, 행동주의 펀드들의 주주권 행사, 기업의 막대한 현금 보유에 대한 곱지않은 시선 등이 맞물리며 배당이 매년 확대되는 추세지만, 대주주 배불리기라는 비판도 적지 않다. CNB가 동전의 양면 같은 이 문제를 들여다봤다. (CNB=도기천 기자)

곳간 든든…사상최대 ‘배당 잔치’

실적·주가 내려도 배당금은 ‘쑥쑥’

일각에선 ‘오너 배불리기’ 비판도

금융감독원 전자공시 등에 따르면 매출 상위 30대 상장사(지주·금융회사 제외) 중 지금까지 2018년도 배당 공시를 한 22개 기업의 배당금 총액(중간배당 포함)은 16조7082억원이다. 이는 2017년의 14조673억원 보다 크게 증가한 것으로, 아직 공시를 하지 않은 곳까지 합치면 18조원에 달할 것으로 예상된다.

30대 기업이 전체 상장사 배당금의 절반 가량을 차지해 왔다는 점에서, 전체 상장기업의 배당액은 처음으로 30조원을 넘을 전망이다. 2014년 16조6488억원 이후 4년 만에 2배 가까이 증가한 셈이다.

주요 기업의 배당성향(당기순이익 대비 배당금 지급 비율) 또한 30%대 중반을 넘어 이미 글로벌 수준에 도달한 것으로 보인다. NH투자증권에 따르면 2017년 기준 배당성향은 미국 38.62%, 일본 34.08%다.

배당성향이 크게 높아진 것은 실적이 전년보다 나빠졌음에도 배당액을 높였기 때문. 30대 기업의 지난해 순이익은 81조4591억원(추정치)으로 2017년(82조9139억원)에 비해 줄었다.

특히 주가가 크게 하락했음에도 높은 배당이 이뤄졌다는 점이 주목된다. 작년 코스피 지수는 첫거래일(1월2일) 2479에서 시작해 마지막날(12월28일) 2041로 17.7%나 하락했다.

주가가 급락했음에도 배당이 늘었다는 것은 배당수익률(주가 대비 배당금 비율)의 증가를 의미한다. 배당 공시를 한 주요기업들의 배당수익률은 평균 2.7%에 이르렀는데, 이는 현재 2%안팎인 시중은행들의 정기예금 금리보다 높다.

삼성전자, 현금배당 10조원 돌파

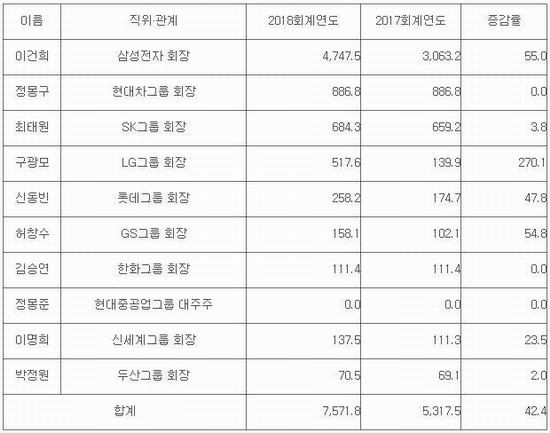

이처럼 올해 상장사들의 배당이 사상 최대로 늘면서 10대 그룹 총수의 배당금 역시 역대 최고를 기록했다. 재벌닷컴 분석에 따르면 이들의 배당금 총액은 7572억원인데, 이는 전년도의 5318억원보다 42.4%(2254억원)나 증가한 수치다.

가장 많은 수익을 챙긴 총수는 4748억원(전년 대비 55%증가)을 받는 이건희 삼성 회장이다. 이 회장은 삼성전자에서 전년보다 66.6% 늘어난 3530억원을 지급받고 삼성생명에서 1100억원을 받을 예정이다.

구광모 LG그룹 회장은 지난해 별세한 선친 고(故) 구본무 회장에게서 LG 주식을 물려받아 지분율이 6.24%에서 15%로 높아진데 따라 배당금이 140억원(2017년)에서 518억원으로 4배 가까이 늘었다.

신동빈 롯데그룹 회장은 전년도의 175억원보다 47.8%(84억원) 증가한 258억원에 달했으며, 허창수 GS그룹 회장은 GS와 GS건설의 배당 확대에 힘입어 전년도 102억원에서 작년 158억원으로 54.8% 늘었다.

최태원 SK그룹 회장은 본인 명의 SK 지분 4.68%를 친족들에게 증여해 지분이 18.44%로 낮아졌음에도 SK 등이 배당을 늘림에 따라 배당금이 684억원으로 전년보다 3.8% 증가했다.

다만 정몽구 현대차그룹 회장은 현대차 등 주요 계열사의 실적 부진으로 전년도와 같은 887억원을 받는다.

국민연금 주주행동에 몸 낮춘 재계

이처럼 배당 잔치가 벌어진데는 여러 요인이 함께 작용한 것으로 보인다. 우선 증권가에서는 국민연금공단의 배당확대 요구 등 주주권 강화 움직임을 배경으로 꼽고 있다.

국민연금의 경우, 지난해 7월 의사결정의 폭을 확대하는 스튜어드십 코드(자율지침)를 도입했으며 다음달 주총 시즌부터 본격적인 주주권 행사에 나설 예정이다.

특히 최근에는 정관 변경을 요구하는 방식으로 한진칼(한진그룹 지주회사) 경영 참여를 결정했는데, 이에 한진그룹은 ‘중장기 비전 및 경영발전 방안’을 발표하면서 한진칼의 배당성향을 50% 수준으로 높이기로 결정했다. 이는 전년도 배당성향 3.1%의 16배를 넘는 파격적인 규모다.

국민연금에 의해 저배당 중점관리기업으로 지정된 현대그린푸드 또한 배당금을 전년(70억원)에 비해 2.6배 늘어난 183억원으로 결정했다.

일부기업들의 이런 행보는 국내증시의 큰손인 국민연금의 주주행동에 대비한 선제적인 조치로 풀이된다. 작년 말 기준 국민연금이 지분 5% 이상 보유한 기업은 297개(전체 상장사의 14.1%)에 달한다.

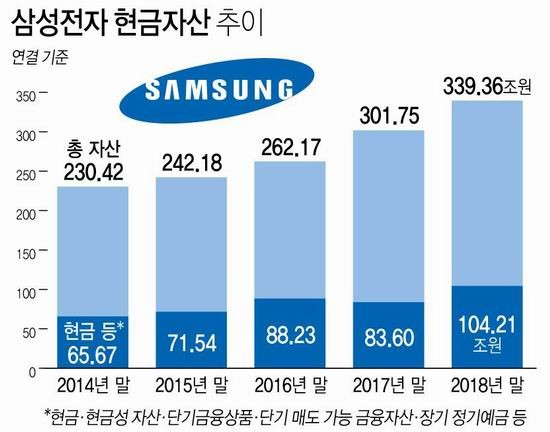

대기업들의 현금보유액이 증가한 점도 배당을 늘리는 배경이 되고 있다.

민주노총, 한국진보연대 등으로 구성된 ‘재벌 사내유보금 환수 운동본부’에 따르면 2017년 말 기준 30대 기업의 사내유보금(잉여현금)은 전년 대비 75조6013억원 늘어난 882조9051억원으로 사상 최대다.

특히 삼성전자는 글로벌 메모리 반도체 시장의 ‘슈퍼호황’에 힘입어 창사 이후 처음으로 현금 보유액이 100조원(2018년말 기준)을 돌파했다. 역대 최고 실적으로 현금을 확보한 덕분에 배당금 지급액은 전년보다 49.9%나 급증한 10조1900억원에 달했다.

문재인 정부가 진행 중인 재벌개혁 등의 여파로 기업들이 주주친화적인 정책을 강화하고 있는 점도 배당에 영향을 미치고 있다.

문 대통령은 대기업 중심의 경제구조를 ‘사람 중심’으로 전환해 성장의 과실을 골고루 나누자는데 경제정책의 무게를 두고 있다. 국회에서는 재벌지배구조 개편, 집중투표제, 다중대표소송제 등 주주권리 강화를 위한 다양한 입법논의가 한창이다.

여기에다 대기업 저승사자로 불리는 김상조 공정거래위원장 취임 후 채 2년이 되지 않는 기간 동안 하림, 미스터피자, 비비큐, 부영, 대림산업, 효성, 한진(대한항공), 금호아시나아, BHC, 교촌치킨, SPC 등 숱한 기업이 갑질 등으로 제재를 받았다.

재계가 이런 흐름에 편승해 스스로 몸을 낮추면서 자연스레 주주친화적인 정책이 강화되고 있다는 얘기다.

먹튀·경영세습…부작용 우려

하지만 배당 확대가 긍정적인 것만은 아니다. 기업 입장에서는 배당 규모가 커질수록 투자 여력이 낮아져 공격적인 사업계획을 수립하기가 힘들게 된다.

특히 일부기업은 순이익 감소에도 배당을 늘리고 있는데 이는 경영상황을 더 악화시킬 우려가 있다.

실례로 LG는 연결재무제표 기준 지난해 당기순이익이 1조8829억원으로 전년보다 22.7% 줄었지만 배당금은 3517억원으로 53.8% 늘렸다. 포스코, 이마트, SK디스커버리 등도 실적악화에도 불구하고 배당을 대폭 늘렸다.

재계 한 관계자는 CNB에 “정부가 연기금을 통해 기업들을 압박하고 있는 상황이다보니 울며겨자먹기로 배당을 확대하는 기업들이 적지 않다”고 말했다. 경기와 업황을 고려해 탄력적인 배당정책을 펴야함에도 정치권에 찍히지 않으려고 사탕발림식 행보에 나서고 있다는 얘기다.

배당이 오너 일가의 경영세습 수단으로 전락하고 있다는 비판도 있다. 대부분 주요 대기업들이 ‘총수 일가=대주주’인 지배구조다 보니 막대한 배당금이 오너 일가의 주머니로 들어가게 되고, 이 자금이 경영승계 과정에서 ‘실탄’으로 사용되고 있다는 것.

이에 대해 기업 스스로 문제를 제기하는 경우까지 등장했다. 최근 국민연금이 남양유업에 대해 배당확대를 요구하자, 남양유업은 “최대주주(51.68%)와 특수관계인(2.17%)의 지분율이 53.85%인 상황에서 고배당을 시행하게 되면 최대주주·특수관계인의 이익 증대를 대변하는 역효과가 나타날 수 있다”고 반박했다.

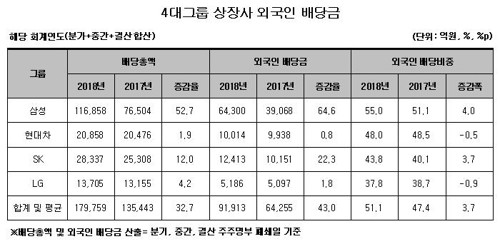

기업경영과 상관없는 외국인 투자자의 ‘먹튀’ 수단이 되고 있다는 지적도 있다.

재벌닷컴에 따르면 삼성·현대차·SK·LG 등 4대 그룹 계열 상장사의 2018년 배당금 총액(분기·중간·결산 배당 합산)은 17조9759억원이었는데 절반을 넘는 51.1%(9조1913억원)를 외국인이 가져갔다.

이 중 대부분은 재무적투자자인 글로벌 사모펀드 등인데, 이들은 주주권 행사를 무기로 배당확대를 요구해 배당금을 챙긴 뒤 주식을 파는 수법으로 수익을 올리고 있는 것으로 알려졌다.

대표적인 사례는 미국계 사모펀드 론스타의 먹튀 사건이다. 론스타는 2003년 외환은행을 1조3800억원에 인수했는데 2013년 하나금융지주에 지분을 매각하고 나가기까지 무려 1조7098억원의 배당을 챙겼다.

강명재 한국외대 겸임교수(경영학부)는 CNB에 “지나친 배당은 기업경영을 위축시킬 수도 있지만, 적절한 배당은 주가상승 등 오히려 기업의 가치를 향상 시키는 수단이 될 수 있다”며 “이처럼 동전의 양면 같은 게 배당정책인 만큼 회사는 정치·사회적 분위기에 편승하지 않고 일관된 자세로 주주들에게 경영상황을 정확하게 설명하고 동의를 구하는 것이 중요하다”고 지적했다.

(CNB=도기천 기자)

![[지방선거 여론조사] 민주당이 8년만에 부-울-경 휩쓰나](https://www.cnbnews.com/data/cache/public/photos/cdn/20260105/art_1769741627_176x135.jpg)

![[유통통] 유통가 장악한 ‘이것’…‘두쫀쿠 열풍’의 명암](https://www.cnbnews.com/data/cache/public/photos/cdn/20260105/art_1769488418_176x135.jpg)

![[지방선거 여론조사] 민주당이 8년만에 부-울-경 휩쓰나](https://www.cnbnews.com/data/cache/public/photos/cdn/20260105/art_1769741627_78x71.jpg)