▲카드사들이 '이자장사'에 치중한다는 비판에도 수익성을 이유로 적극적인 대출상품 영업에 나서고 있다. (사진=손강훈 기자)

수수료 수익 악화되자 대출 주력

빌릴 때는 2%, 빌려줄 때는 20%

비난여론에도 ‘이자장사’ 포기못해

카드사 대출상품의 고금리 논란은 지난 2014년 10월, 기준금리가 연 2%로 내려간 뒤부터 꾸준히 제기돼왔다. 그동안 카드사들은 억울하다는 입장을 보이며, 조금씩 대출이자를 내리는 방법으로 대응해왔다.

오는 16일부터 진행되는 국회 정무위원회의 금융기관 국정감사에서 이 문제가 또 다시 도마 위에 오를 것으로 예상된다. 정치권이 신용카드 가맹점 수수료 인하를 요구하고 있는 상황에서 카드사가 대출상품으로 많은 돈을 벌고 있다는 점은 수수료 인하의 근거가 될 수 있기 때문이다.

지난 7일 제윤경 더불어민주당 의원실이 금융감독원에 제출받은 자료와 여신금융협회에 따르면, 신한·KB국민·삼성·현대·롯데·우리·하나카드 등 7개 전업계 카드사가 올해 상반기 빌린 자금(조달자금)의 합은 86조871억원으로 여기에 지불한 이자는 연 3% 이내였다.

회사 별로 보면 신한카드는 조달금액 총 23조9915억원 중 22조660억원을 1~2% 사이 금리로, 1조9255억원은 2~3% 이내 이자를 주고 빌렸다. KB국민카드는 15조368억원 중 13조1884억원은 1~2%로, 1조8484억원을 2~3%로 자금을 마련했다. 삼성카드, 현대카드, 롯데카드, 우리카드, 하나카드 역시 빌린 돈의 이자가 3%를 넘지 않았다.

반면 이들이 판매하고 있는 대출 상품은 평균 금리는 최대 연 20%에 육박했다. 카드론의 경우 평균 금리가 13.2~15.4% 사이였고, 현금서비스의 경우는 18.9~21.4%에 달했다. 3%에 못 미치는 이자로 돈을 빌려, 20% 가까운 이자를 받으며 돈을 빌려주는 셈이다. 저금리가 계속되며 조달금리가 떨어지고 있지만 대출상품 금리는 큰 변화가 없어 조달비용 대비 대출 이자 수익이 커지고 있는 상황이다.

실제 금융감독원에 따르면 올해 상반기 7개 카드사의 올 상반기 이자 비용은 3920억원이었지만 대출상품 수익은 합은 1조173억원을 기록했다. 지난 2015년과 비교하면 2년 사이에 이자는 14.1% 줄었고 수익은 10.7% 늘어났다.

이와 관련 카드사들은 은행 등 제1금융권 대출과는 다를 수밖에 없다고 강조한다. 은행보다 고객 신용등급이 낮고 심사과정도 짧은 등 위험도가 크기 때문에 대출상품 이자가 상대적으로 높다는 설명이다.

이와 관련 카드사들은 은행 등 제1금융권 대출과는 다를 수밖에 없다고 강조한다. 은행보다 고객 신용등급이 낮고 심사과정도 짧은 등 위험도가 크기 때문에 대출상품 이자가 상대적으로 높다는 설명이다.

한 업계 관계자는 CNB에 “카드사 대출금리는 조달금리 뿐만 아니라 고객 신용, 대손·관리비 등 여러 요소가 고려돼 결정된다”며 “단순히 조달금리만 보고 고금리라 지적하는 것은 억울하다”고 말했다.

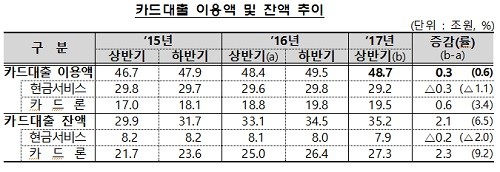

▲카드사 대출상품 이용액은 꾸준히 증가하고 있다. (표=금융감독원)

‘이자 장사’ 의존 언제까지?

이처럼 카드사의 대출금리가 논란이 되고 있지만 카드사들은 앞으로도 이를 유지할 것으로 예상되고 있다. 회사의 수익과 직결되기 때문이다.

현재 카드사를 둘러싼 환경은 그리 좋지 않다. 지난해 2월부터 적용된 가맹점 수수료 인하에 이어 지난 7월31일부터 시행된 영세중소 가맹점 우대 수수료 적용 기준 확대로 카드사 이익이 점차 줄어들고 있다.

당장 올 상반기 실적을 봐도 수익성이 악화됐다. 금융감독원에 따르면 7개 카드사들의 상반기 순이익 합은 1조3237억원으로 지난해 상반기(9574억원)에 비해 38.3% 증가했다. 하지만 이는 실질적인 경영활동으로 인한 결과가 아닌 주식매매 차익, 대손충담금 환입, 보유주식 배당이익 등 일회성요인 때문으로 실제 일회성이익을 제외한 7개 카드사 순이익은 8616억원으로 작년보다 10% 줄었다.

상반기 카드이용액(신용·체크카드)이 지난해보다 8.7% 늘어난 390조원을 기록했지만 가맹점수수료 인하의 타격을 극복하지 못했다.

문제는 앞으로 전망도 그리 밝지 않다는 점이다. 이미 우대 수수료가 적용되는 영세 및 중소 가맹점의 범위가 확대된 상황에서 정부는 내년 수수료 체계 재정산 기간에 수수료율 추가 인하 방침을 세웠다.

이 같은 상황에서 카드사가 가성비가 뛰어난 대출상품의 수익성을 포기하기란 쉽지 않다. 올 상반기만 봐도 약 4000억원 조달비용으로 1조가 넘는 돈을 벌어들였고, 작년의 경우 1조6411억원의 비용으로 4조3841억원의 수익을 냈다. 투자비용 대비 거의 3배 가까운 돈을 번 것이다.

카드사들은 논란에도 불구하고 앞다퉈 대출상품 영업에 적극 나서고 있다. 자사의 모바일 앱을 통해 별도의 상담(통화) 없이 신청만 하면 바로 대출이 시행된다거나, 이벤트를 통해 이자를 감면해주는 등 고객 유치에 힘쓰고 있는 상황이다.

한 카드사 관계자는 “가맹점 수수료 인하가 현실화될 때부터 수익확보를 위한 카드론·현금서비스 영업 강화는 예상된 수순이었다”며 “카드사 수익에 대한 부정적 전망이 우세한 만큼, 대출상품 금리에 대한 공격을 받는다고 해도 이 같은 방침은 지속될 것으로 보고 있다”고 말했다.

(CNB=손강훈 기자)

주요기사